在人民币汇率重新走弱的情况下,银行结售汇顺差环比收窄,市场主体即期和远期结汇意愿显著减弱,反映汇率预期偏贬值方向。

11月15日,国家外汇管理局发布了10月份外汇收支数据。现结合最新数据对10月份境内外汇市场运行情况具体分析如下:

美元指数走强带动人民币汇率回调,多边汇率指数继续上涨

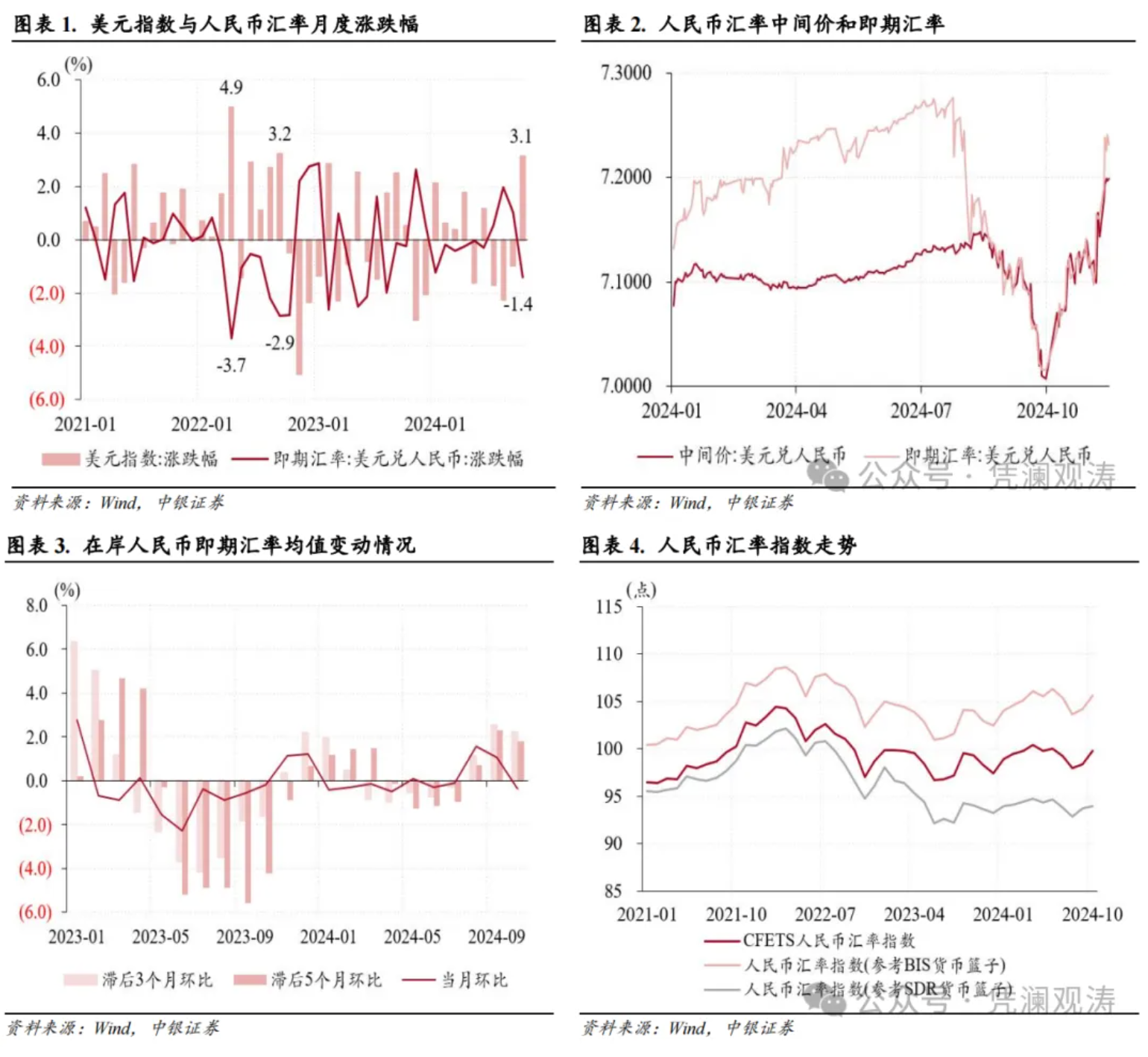

此前我们在报告中提示,鉴于国内外不确定不稳定因素依然较多,单边做多人民币不可取(详见《8月外汇市场分析报告》)。10月份,美联储宽松预期降温叠加美国大选变化,美元指数结束此前三个月连续回落态势,转为上涨3.1%,为今年以来最大单月涨幅,也是2016年12月以来第三大单月涨幅,仅次于2022年4月和9月份的4.9%和3.2%。人民币汇率暂停了7月底以来的反弹走势,重新走弱。

国庆假期期间,离岸人民币汇率(CNH)从9月末7.0066跌至7.0715,累计回调649个基点。10月8日(即假期结束后境内首个交易日),在岸人民币汇率迎来补跌行情。当日,人民币汇率中间价和在岸即期汇率分别贬值了635和379个基点。当月,中间价和即期汇率累计分别贬值1.7%和1.4%,贬值幅度小于2022年4月和9月(中间价分别贬值4.1%、3.0%,即期汇率分别贬值3.7%、2.9%),或缘于9月底以来国内一揽子增量金融和财政政策陆续出台且逐步落地生效。

不同于今年上半年人民币汇率承压时期,这波回调过程中,在岸即期汇率基本围绕中间价波动,二者日均偏离幅度仅为+0.001%,而1~6月份日均偏离幅度为+1.56%,6月份偏离幅度甚至达到+1.96%,接近2%上限,表明这波汇率回调过程中并未积累较强的贬值压力。当月,CNH较在岸人民币汇率(CNY)日均偏离程度由上月-12个基点转为+174个基点,显示人民币汇率走势重回离岸市场驱动。

10月份,滞后3个月和5个月环比的即期汇率均值实现“三连涨”,不过涨幅分别由上月2.5%和2.3%收窄至2.2%和1.8%,表明近期人民币汇率对出口企业财务状况的负面影响有所缓解,尤其是收款账期较长的出口企业。

10月份,人民币在主要非美货币中偏强,多边汇率指数延续上月升势。CFETS人民币汇率指数、参考BIS货币篮子的人民币汇率指数各上涨1.4%,较上月涨幅分别扩大了1.0个、0.9个百分点,参考SDR货币篮子的人民币汇率指数涨幅由上月1.0%收窄至0.2%。

进入11月份,美国大选、美联储降息预期减弱等因素驱动人民币汇率继续走弱。尤其是11月6日(即特朗普胜选当日),CNH较上日回调了1019个基点,在岸即期汇率贬值554个基点,贬值幅度分别为2019年8月6日(人民币破7次日)、2022年9月29日以来新高。截至11月15日,中间价和在岸即期汇率最低分别跌至7.1992、7.2409,日均偏离程度扩大至+0.3%,单日最大偏离+0.9%,反映人民币汇率贬值压力增强。在此背景下,离岸人民币流动性再度收紧,CNH HIBOR隔夜利率在经历了9、10月份的低位波动后,11月中旬快速反弹,从11日的1.9%升至15日的4.8%,创7月25日以来新高。

证券投资项下跨境资金转为净流出,货物贸易持续发挥跨境资金流动的稳定器作用

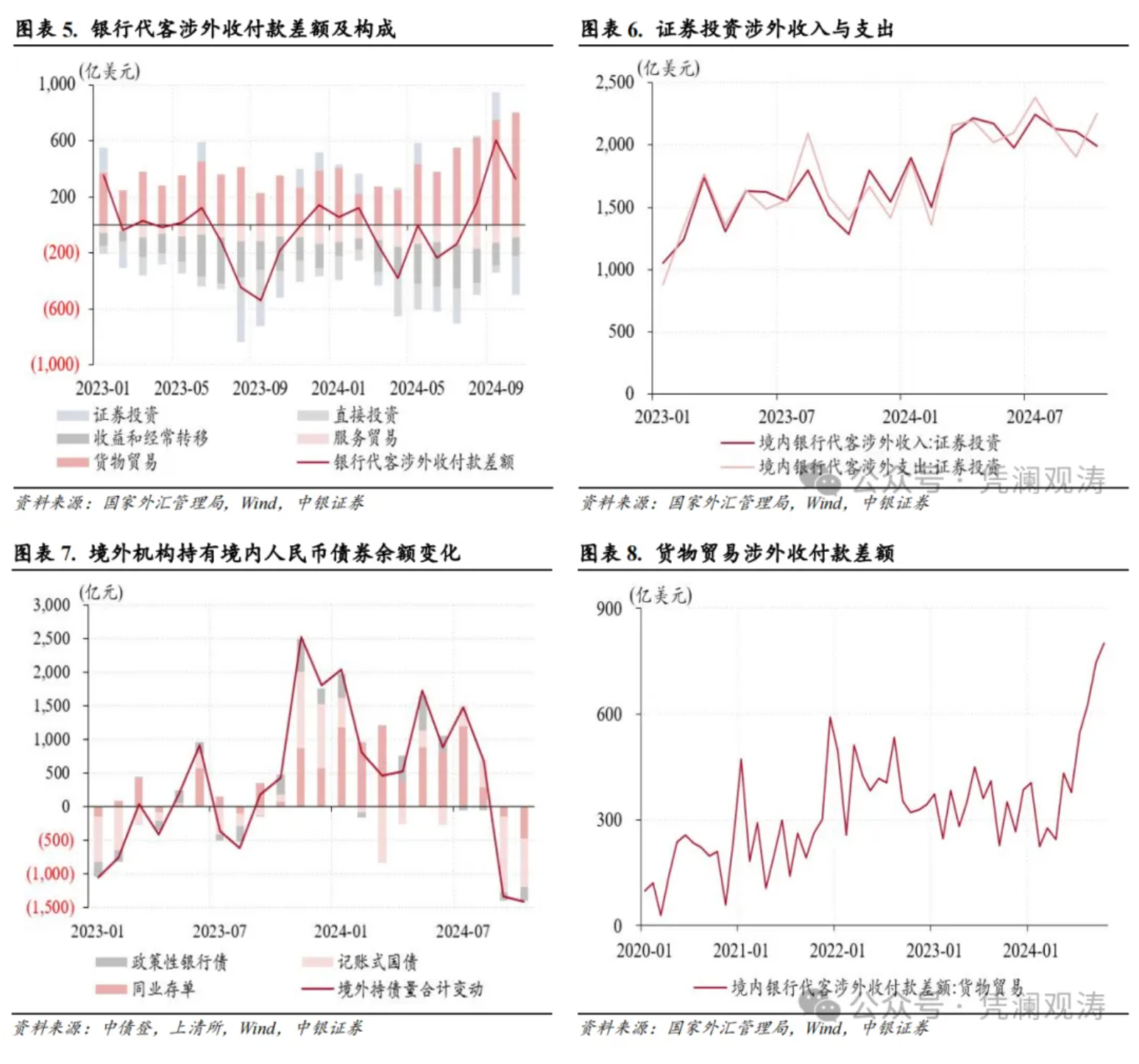

10月份,银行代客涉外收付款延续此前两个月顺差态势,但顺差规模由上月602亿美元收窄至328亿美元,主要是因为证券投资项下资金转为净流出,贡献率为168%。

10月份,证券投资项下涉外收付款转为逆差258亿美元,逆差规模历史排名第七位,为2023年9月以来新高,并一举抹平了此前两个月合计顺差216亿美元。其中,证券投资涉外收入环比减少114亿美元至1995亿美元,为近四个月以来新低,涉外支出增加了346亿美元至2253亿美元,为近三个月以来新高,或反映了境外投资者减持境内人民币债券的影响。

当月,美债收益率上升带动中美利差倒挂程度加深(月均2年期和10年期中美国债收益率差分别环比上升28个和38个基点),境外机构持有境内人民币债券余额连续第二个月减少,净减持规模由上月1338亿元增至1420亿元,其中记账式国债净减持规模由上月1132亿元降至716亿元,而同业存单净减持规模加大,由上月151亿元增至477亿元,政策性银行债净减持规模由113亿元增至216亿元。

10月份,货物贸易涉外收付款顺差自7月份以来持续扩大,由6月份379亿美元增至10月份的800亿美元,连续三个月创历史新高,其中货物出口增长带动涉外收入升至3102亿美元,为2022年4月以来新高,历史第四高。当月,服务贸易、收益和经常转移收付款逆差环比分别减少38亿、29亿美元,反映了居民出境旅游和留学支出、外商投资企业分红派息等季节性因素回落影响;直接投资收付款逆差环比减少31亿美元,据外汇局披露,关联企业之间跨境借贷往来资金呈现小幅净流入。

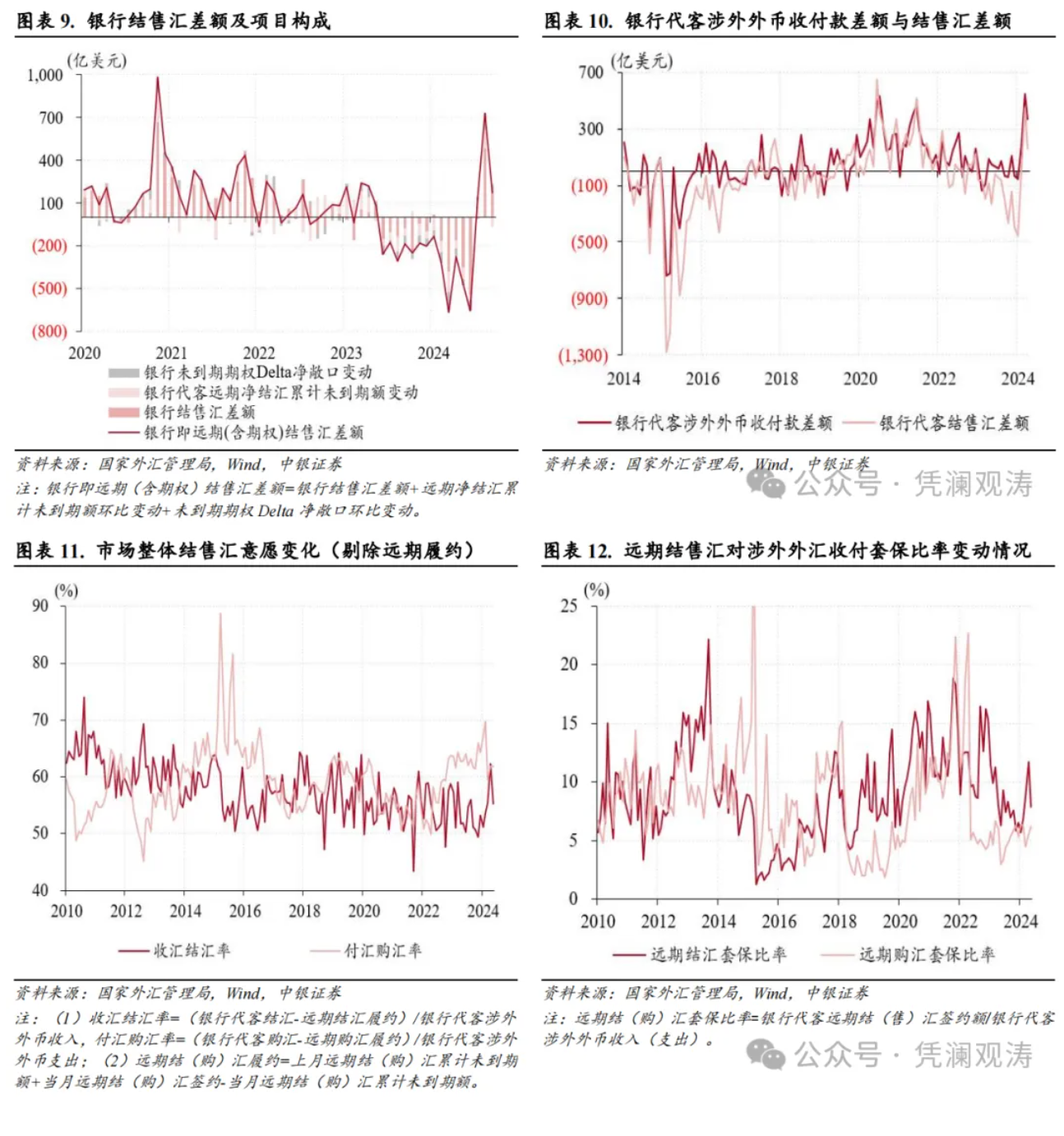

境内外汇供求缺口收窄,市场主体即远期结汇意愿显著减弱

10月份,在人民币汇率重新走弱的情况下,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(下称银行结售汇)继续保持顺差,不过顺差规模从上月731亿美元降至171亿美元。境内外汇供求缺口环比收窄,第一贡献项是银行代客结售汇,顺差规模由上月454亿美元降至158亿美元,贡献了银行结售汇差额降幅的53%;第二贡献项是外汇衍生品交易,由上月净买入249亿美元转为净卖出11亿美元,贡献率为46%。

10月份,银行代客涉外外币收付款顺差、银行代客结售汇顺差分别较上月减少181亿、296亿美元,二者缺口从上月93亿美元扩大至208亿美元,为近三个月以来新高,主要是因为市场主体结汇动机减弱。当月,剔除远期履约额之后的收汇结汇率环比回落6.9个百分点至55.3%,小于付汇购汇率61.8%,后者基本与上月持平。与7~9月份均值相比,收汇结汇率和付汇购汇率分别回落了1.8个、1.9个百分点,显示即期交易的市场主体汇率预期分化,保障了境内外汇市场平稳运行。

10月份,银行代客结售汇顺差环比收窄,第一贡献项是货物贸易,该项结售汇顺差环比减少199亿美元至451亿美元,贡献了银行代客结售汇顺差降幅的67%,而货物贸易涉外收付款顺差环比增加53亿美元至800亿美元,创历史新高,因此结售汇顺差与收付款顺差负缺口从上月96亿美元扩大至349亿美元,为近三个月以来新高。但当月非金融企业境内外汇存款继续减少,降幅由上月56亿美元降至42亿美元,表明企业部门囤积外汇动机总体减弱。当月,证券投资结售汇由上月顺差99亿美元转为逆差31亿美元,是银行代客结售汇顺差收窄的第二贡献项,贡献率为44%。

10月份,远期结汇签约额环比减少129亿美元至255亿美元,为近三个月以来新低,远期购汇签约额环比增加27亿美元,导致远期净结汇累计未到期额由上月增加131亿美元转为减少65亿美元,贡献了银行结售汇顺差降幅的35%。当月,远期结汇套保比率环比下降3.8个百分点至7.9%,远期购汇套保比率上升0.7个百分点至6.2%,表明相关市场主体汇率预期偏贬值方向。

(作者系中银证券全球首席经济学家、中国首席经济学家论坛理事)

第一财经获授权转载自微信公众号“首席经济学家论坛”。